Kiirlaen

Kõik kiirlaenu pakkujad ühes kohas! Leia endale sobiv kiirlaen ning täida taotlus mugavalt!

- Avatud 24/7

- Leia soodsaim laen

- Raha kätte 15 minutiga

Kiirlaenu pakkujad

Mis on kiirlaen?

Kiirlaen on lühiajaline finantstoode, mis võimaldab laenata väiksemaid summasid kiiresti ja paindlikel tingimustel. Kiirlaen erineb traditsioonilistest pangalaenudest eelkõige oma lihtsustatud taotlemisprotsessi, kiire vastuse ning sageli ka lühikese tagasimakseperioodi poolest.

Tüüpiline kiirlaen jääb vahemikku 100 kuni 5 000 eurot, kuid mõned laenuandjad pakuvad ka suuremaid summasid. Raha kantakse enamasti laenaja kontole mõne tunni jooksul pärast taotluse kinnitamist, mõnel juhul isegi minutitega. Taotlemiseks piisab tavaliselt ID-kaardi, Mobiil-ID või Smart-ID abil tuvastamisest ning sissetulekute olemasolust.

Kiirlaen on mõeldud eelkõige ootamatute kulude katmiseks, nagu auto remont, arved, tervisekulud või muude kiireloomuliste tarbimiskulude katmiseks.

Kellele sobib kiirlaen?

Kiirlaen sobib inimesele, kellel on:

Püsiv sissetulek (palk, pension või muu tulu)

Eesti isikukood ja alaline elukoht Eestis

Vajadus kiire ja lühiajalise finantslahenduse järele

See võib olla hea lahendus, kui tekib ootamatu väljaminek, kuid palgapäevani on veel aega. Näiteks:

Pesumasin läheb katki

Auto vajab hädavajalikku remonti

Tuleb tasuda arve, mille maksetähtaeg on kohe saabumas

Oluline on mõista, et kiirlaen ei ole mõeldud pikaajaliste finantsprobleemide lahendamiseks. Kui sissetulekud on ebastabiilsed või olemas on varasemaid maksehäireid, tuleks kaaluda muid lahendusi või konsulteerida võlanõustajaga.

Kiirlaenu plussid ja miinused

Kiirlaenu plussid

Kiire vastus: Laenuotsus tehakse tihti minutitega.

Lihtne taotlus: Taotlemine toimub veebis, sageli ilma dokumente esitamata.

Ilma tagatiseta: Enamasti pole vaja ei käendajat ega kinnisvara tagatist.

Väiksemad summad: Sobib väikeste ootamatute kulude katmiseks.

Kiirlaenu miinused

Kõrgem krediidi kulukuse määr (KKM): Kiirlaenud on sageli kallimad kui pangalaenud.

Lühike tagasimakseperiood: Võib põhjustada probleeme, kui sissetulek ei ole piisav.

Impulsiivne laenamine: Kiire protsess võib kaasa tuua läbimõtlemata otsuseid.

Võimalik maksehäirete teke: Kui laenu ei suudeta õigel ajal tagasi maksta, võib see kahjustada krediidivõimekust.

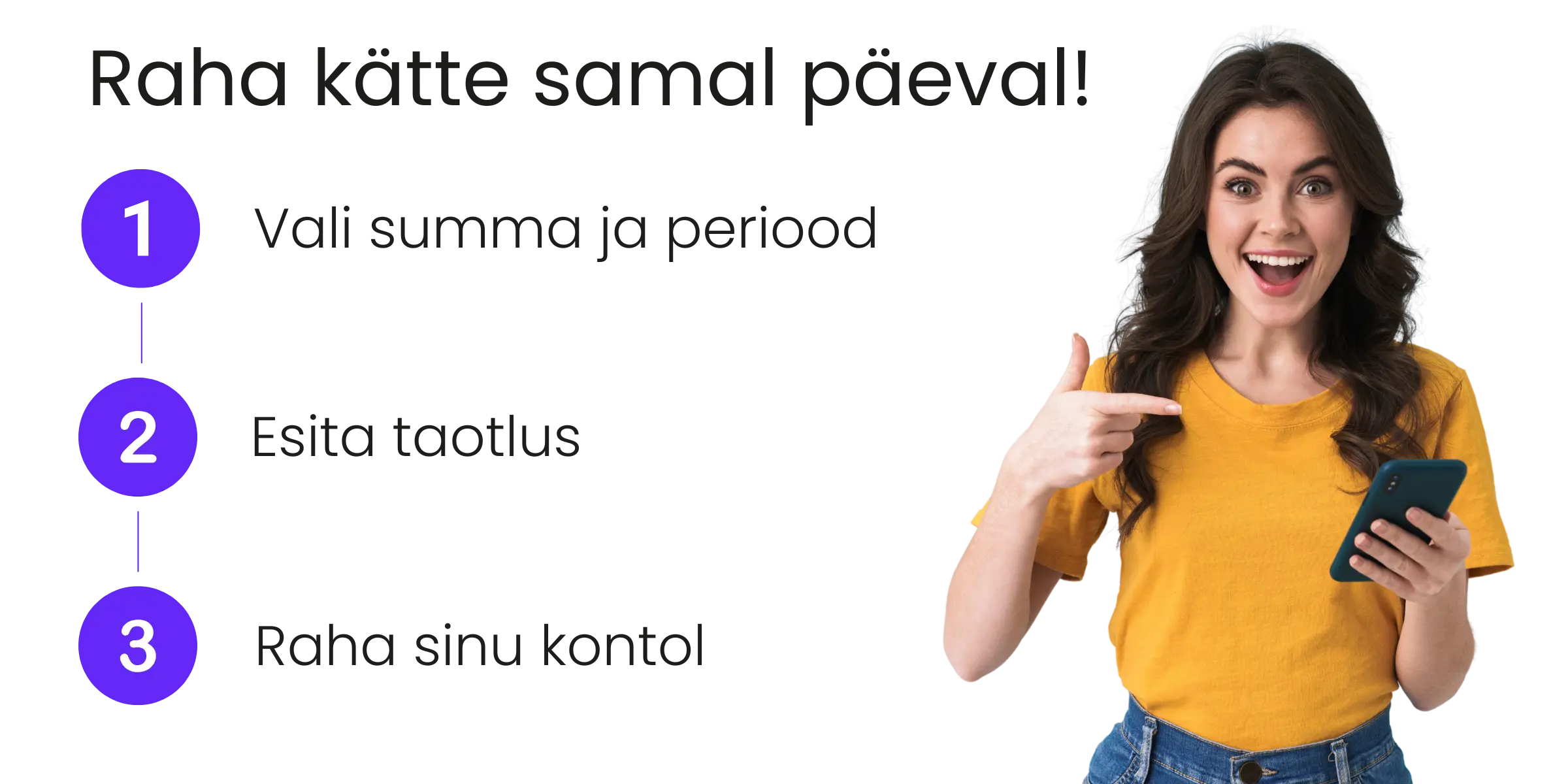

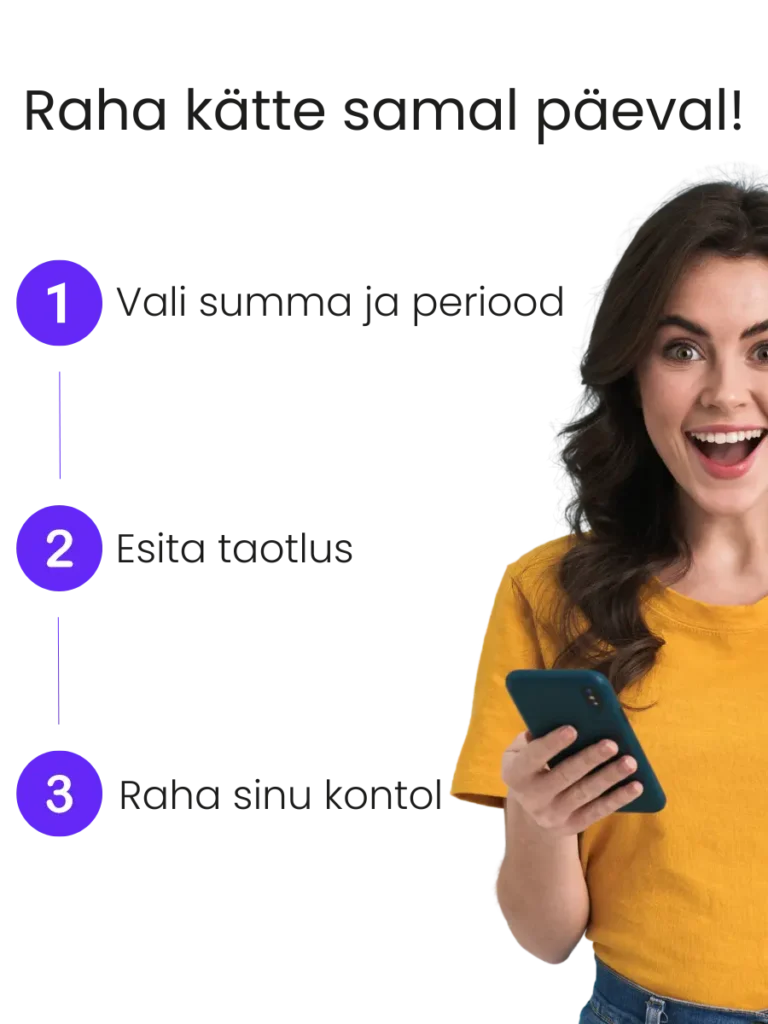

Kuidas käib kiirlaenu taotlemine?

Laenuvõrdlus: Alusta sobiva laenuandja valimisega. Võrdle intresse, KKM-i, lepingutasusid ja muid tingimusi.

Taotluse täitmine: Täida veebipõhine taotlusvorm valitud laenuandja kodulehel. Sisesta isikuandmed, sissetulekud ja väljaminekud.

Isikutuvastus: Tuvasta end ID-kaardi, Mobiil-ID või Smart-ID abil.

Laenuotsus: Laenuandja teeb otsuse tavaliselt minutite jooksul.

Lepingu sõlmimine: Kui laenuotsus on positiivne, allkirjasta leping digitaalselt.

Raha laekumine: Raha kantakse sinu kontole, sageli juba samal päeval.

Taotlemise teeb lihtsaks see, et kogu protsess toimub veebis ega nõua füüsilist kohaleminekut.

Kiirlaen vs väikelaen

Kuigi kiirlaen ja väikelaen võivad tunduda sarnased, on neil mitmeid olulisi erinevusi, mis mõjutavad sobivust sõltuvalt sinu rahalisest olukorrast ja vajadusest.

| Tunnus | Kiirlaen | Väikelaen |

|---|---|---|

| Laenusumma | 50 – 5 000 € | 500 – 30 000 € |

| Periood | Mõni kuu kuni 1–3 aastat | 6 kuud kuni 5–7 aastat |

| Kiirus | Väga kiire (vastus minutitega) | Kiire, aga põhjalikum kontroll |

| KKM | Üldiselt kõrgem | Soodsam KKM |

| Dokumendid | Sageli piisab ID-tuvastusest | Vajalikud tõendid sissetuleku kohta |

| Sobib kui… | Vaja kiiresti väikest summat | Plaan suuremat ostu |

| Risk | Kõrgem risk ülelaenamiseks | Madalam, kui suudad tagasi maksta |

Kiirlaenu vastutustundlik laenamine

Laenamine peaks olema alati teadlik ja läbimõeldud otsus. Kiirlaen või väikelaen võib aidata ootamatute kulude katmisel, kuid ainult siis, kui laenaja on kindel oma maksevõimes ja mõistab laenuga seotud riske. Vastutustundlik laenamine tähendab seda, et hinnatakse realistlikult oma sissetulekuid ja väljaminekuid ning välditakse liigset laenukoormust.

Enne laenu taotlemist on soovitatav koostada pere-eelarve ja kasutada sõltumatuid abivahendeid, näiteks kalkulaatoreid ja võrdlustabeleid, et selgitada välja, kas laen on tegelikult vajalik ja sobiv. Samuti on mõistlik läbi mõelda, mis saab siis, kui sissetulek ajutiselt väheneb või tekivad muud ootamatud kulud.

Kui laenukoormus muutub liiga suureks või tekivad probleemid maksetega, tuleb kiiresti tegutseda. Abivõimalusi ja juhiseid leiad lehtedelt makseraskustes käitumine ning võlanõustamine, kust saad nõu ja tuge edasiste sammude planeerimisel.

Kiirlaenu tüüptingimused

Eestis tegutsevate laenuandjate tingimused võivad erineda, kuid enamasti on kiirlaenude puhul järgmised üldised kriteeriumid:

Vanus: Tavaliselt vähemalt 18 või 21 eluaastat

Sissetulek: Regulaarne ja tõendatav sissetulek (nt palk või pension)

Residendistaatus: Eesti elanik koos isikukoodiga

Maksehäirete puudumine: Enamik laenuandjaid ei anna laenu isikule, kellel on kehtivad maksehäired

Laenusumma: Tavaliselt 100 – 5 000 €, mõnel juhul rohkem

Tagasimakseperiood: Mõnest päevast kuni mitme aastani

Laenutingimused sisaldavad ka intressimäära, lepingutasu ning krediidi kulukuse määra, mis aitab võrrelda erinevaid pakkumisi.

Kiirlaenu intress ja KKM

Kiirlaenu võttes tuleb vaadata nii intressimäära kui ka krediidi kulukuse määra (KKM). Intress näitab, kui palju maksad laenusummale lisaks, kuid KKM arvestab ka lepingutasusid ja muid kulusid.

Intress võib olla näiteks 6–40% aastas, kuid KKM näitab laenu tegelikku kogukulu protsendina aastas. See aitab võrrelda erinevaid pakkumisi objektiivselt.

Näiteks: 1000 € laenu puhul 9% intressiga võib KKM olla 22%, kui lisanduvad lepingu- ja haldustasud.

Soovitus: võrdle alati KKM-i, mitte ainult intressi, ja kasuta laenukalkulaatorit, et hinnata kogukulu.

Kiirlaenu kulud ja lisatingimused

Lepingutasu

Kiirlaenu lepingutasu on ühekordne teenustasu, mis lisatakse tavaliselt esimesele arvele. See võib olla fikseeritud summa (nt 10–30 €) või protsent laenusummast (nt 1–3%). Mõnel juhul sõltub lepingutasu laenu pikkusest või summast. Enne lepingu sõlmimist on mõistlik veenduda, kas lepingutasu lisandub ja millal see tasutakse.

Ennetähtaegne tagastamine

Laenu ennetähtaegne tagastamine on lubatud kõigi Eesti laenuseaduste järgi, kuid täpne protsess sõltub laenuandjast. Tavaliselt peab klient teatama ennetähtaegsest tagastamisest ette, näiteks 10 päeva.

Mõnel juhul tagastatakse selle võrra osa intressikulust või väheneb maksete kogusumma. Lepingust tasub üle kontrollida, kas ennetähtaegne tagastamine on tasuta või võib sellega kaasneda teenustasu.

Viivised

Kui laenumakse hilineb, võib laenuandja rakendada viivist. Enamasti on viivisemäär umbes 0,066% päevas (ehk ca 2% kuus) tasumata summalt. Lisaks võivad lisanduda meeldetuletustasud või inkassokulud. Pikaajaline maksehäire võib mõjutada krediidireitingut ja tulevasi laenuvõimalusi.

Maksepuhkus ja selle tingimused

Kiirlaenu puhul tähendab maksepuhkus võimalust ajutiselt peatada igakuine makse või tasuda ainult intressi. See võib olla kasulik ajutiste rahaliste raskuste korral.

Maksepuhkust tuleb tavaliselt taotleda eraldi ja selle andmine sõltub laenuandjast. Mõnel juhul on see tasuta, kuid sageli kaasneb teenustasu või laenuperioodi pikenemine.

Kiirlaenu erandjuhud

Kas kiirlaen maksehäirega on võimalik?

Kiirlaenu saamine maksehäirega ei ole lihtne, kuid teatud juhtudel siiski võimalik. Mõned laenuandjad hindavad lisaks krediidiajaloo puhtusele ka tänast sissetulekut ja üldist maksevõimet.

Kui sissetulek on regulaarne ja võlgnevus on vana või väiksema mõjuga, võib laenu saada piiratud tingimustel.

Tavaliselt kaasneb sellega kõrgem intress ja väiksem laenusumma. Soovitav on enne laenutaotlust tutvuda vastutustundliku laenamise juhistega ning kaaluda ka võlanõustamist.

Kas kiirlaenu saab ilma konto väljavõtteta?

Kiirlaenu ilma konto väljavõtteta taotlemine tundub mugav, kuid enamasti kasutatakse siiski automaatset sissetuleku kontrolli. Kuigi eraldi .pdf või .csv faili ei pruugi nõuda, toimub kontoandmete kontroll digitaalselt, näiteks Open Banking lahendusega.

See tähendab, et sissetulekuid hinnatakse siiski, lihtsalt teisel moel. Laenuandjad on seaduse järgi kohustatud hindama taotleja maksevõimet. Täielikult ilma konto ülevaateta laene Eestis praktiliselt ei pakuta.

Kiirlaen ilma sissetulekuta?

Ilma sissetulekuta on kiirlaenu saamine praktiliselt võimatu. Laenuandjad peavad enne laenu väljastamist hindama, kas taotleja suudab võetud kohustused tagasi maksta. Kui ametlikku sissetulekut ei ole, võib alternatiiviks olla tagatisega laen või kaaslaenaja kasutamine.

Mõned erandid võivad kehtida näiteks pensionäride või toetuste saajate puhul. Siiski ei tohiks kunagi võtta laenu lootuses, et sissetulek ilmneb hiljem.

Kiirlaen ilma pangaväljavõtteta on võimalik?

Pangaväljavõte on laenuandja jaoks üks olulisemaid vahendeid maksevõime hindamisel. Kui räägitakse „kiirlaenust ilma pangaväljavõtteta”, viidatakse tavaliselt sellele, et faili pole vaja eraldi üles laadida.

Tegelik kontroll toimub siiski digitaalselt, näiteks ID-kaardi või Smart-ID kaudu tehtava ühenduse abil pangakontole. See on turvaline ja kiire viis sissetulekute kontrolliks. Täiesti ilma mingi sissetuleku tõenduseta laenu saada ei ole võimalik.

Kas kiirlaenu saab võtta ka firmale?

Kiirlaen firmale on lühiajaline rahastuslahendus väiksematele ja keskmise suurusega ettevõtetele. Seda kasutatakse sageli ootamatute kulude katmiseks, lühiajaliseks likviidsusvajaduseks või väiksemate investeeringute tegemiseks.

Taotlemine on tavaliselt lihtne ja toimib digitaalselt, kuid laenuandja hindab ettevõtte krediidivõimet ning sageli ka omanike tausta. Mõned pakkujad ei nõua tagatist, kuid intressimäär võib olla kõrgem kui traditsioonilisel ärilaenul. Oluline on, et ettevõttel oleks regulaarne käive ja korralik maksekäitumine.

Kas kiirlaenu saab ilma tagatiseta?

Enamik kiirlaene ongi ilma tagatiseta, mis tähendab, et neid ei ole vaja kinnisvara, auto ega muu varaga kindlustada. Sellised laenud põhinevad laenuvõtja sissetulekul ja maksekäitumisel.

Tagatiseta laenud on mugavad ja kiiresti kättesaadavad, kuid sageli kaasneb nendega kõrgem intress võrreldes tagatisega laenudega. Need sobivad hästi väiksemate ja kiirete kulude katteks. Enne laenuvõtmist tuleks siiski veenduda, et igakuine makse on jõukohane.

Kiirlaenu korduma kippuvad küsimused

Kui kiiresti saan kiirlaenu kätte?

Enamasti saadakse kiirlaen kohe kätte – laenuotsus tehakse sageli mõne minutiga pärast taotluse esitamist ja raha kantakse kontole 15 minutist kuni mõne tunnini. Mõned laenuandjad töötavad ka nädalavahetustel ja õhtustel aegadel, mistõttu on kiirlaen sobiv lahendus ka väljaspool tavapärast tööaega. Täpne aeg sõltub pangast ja laenuandja tööajast – kui mõlemad on samas pangas, võib raha laekuda lausa reaalajas.

Kas kiirlaenu saab võtta ka maksehäirega?

Kiirlaenu saamine maksehäire korral on keeruline, kuid mitte alati välistatud. Enamik traditsioonilisi laenuandjaid ei väljasta laenu isikutele, kellel on aktiivne maksehäire. Siiski on olemas mõned erandlikud pakkujad, kes kaaluvad laenu andmist ka maksehäiretega klientidele, kui maksevõime on taastunud või kui maksehäired on väikesed ja vanad. Sellisel juhul on intressimäärad tavaliselt kõrgemad ning tingimused rangemad.

Kui palju maksab kiirlaen tegelikult?

Kiirlaenu kogukulu sõltub mitmest tegurist: intressimäärast, lepingutasust, haldustasudest ja tagasimakseperioodist. Kõige olulisem näitaja on krediidi kulukuse määr (KKM), mis väljendab kõiki kulusid aastapõhiselt protsendina. Kiirlaenude KKM võib ulatuda 30%–100% või isegi rohkem.

Näiteks 500-eurone laen 30 päevaks võib tähendada 30–70 euro suurust tagasimakset rohkem kui esialgne summa. Enne lepingu sõlmimist kasuta kindlasti laenukalkulaatorit, et hinnata kogu kulu.

Milleks kiirlaenu kasutatakse?

Mis juhtub, kui ei suuda kiirlaenu tagasi maksta?

Kui laen jääb tagasi maksmata, võib see kaasa tuua mitmeid negatiivseid tagajärgi:

-

Viivised ja trahvid suurendavad võlasummat kiiresti

-

Andmed võlgnevuse kohta edastatakse maksehäireregistrisse (nt Creditinfo), mis rikub krediidiskoori

-

Tulevikus võib osutuda võimatuks saada uusi laene, liisida autot või võtta eluasemelaenu

-

Võlg võib edasi liikuda inkassosse või kohtusse, mis lisab täiendavaid kulusid

Kui tead ette, et makseraskused võivad tekkida, võta aegsasti ühendust laenuandjaga. Paljud pakkujad võimaldavad maksepuhkust või laenu restruktureerimist. Vajadusel otsi tuge võlanõustamisest.